Binance Research: 10 ключевых чартов крипторынка 2025

Binance Research изучил причины сильных результатов крипторынка в 2025 году: рост капитализации на 9,9% с начала года, глобальная ликвидность находится на многолетних максимумах, а приток в ETF, простимулированный институциональным принятием, превысил $28 млрд.

Комплексный анализ крипторынка от Binance Research исследует убедительные результаты рынка цифровых активов в 2025 году, несмотря на сохраняющиеся макроэкономические вызовы. Авторы отчёта – Моулик Нагеш и Ашэр Лин Цзяён – выделили десять ключевых графиков, которые наилучшим образом описывают состояние текущего рыночного цикла.

Капитализация крипторынка: рост на $600 млрд в 2025 году, несмотря на волатильность

Общая капитализация криптовалютного рынка увеличилась на 9,9% с начала года, прибавив за это время более $600 млрд. После кратковременной коррекции в I квартале, рынок резко восстановился во II квартале и сохранил импульс в III-м, обновив исторические максимумы по ключевым активам.

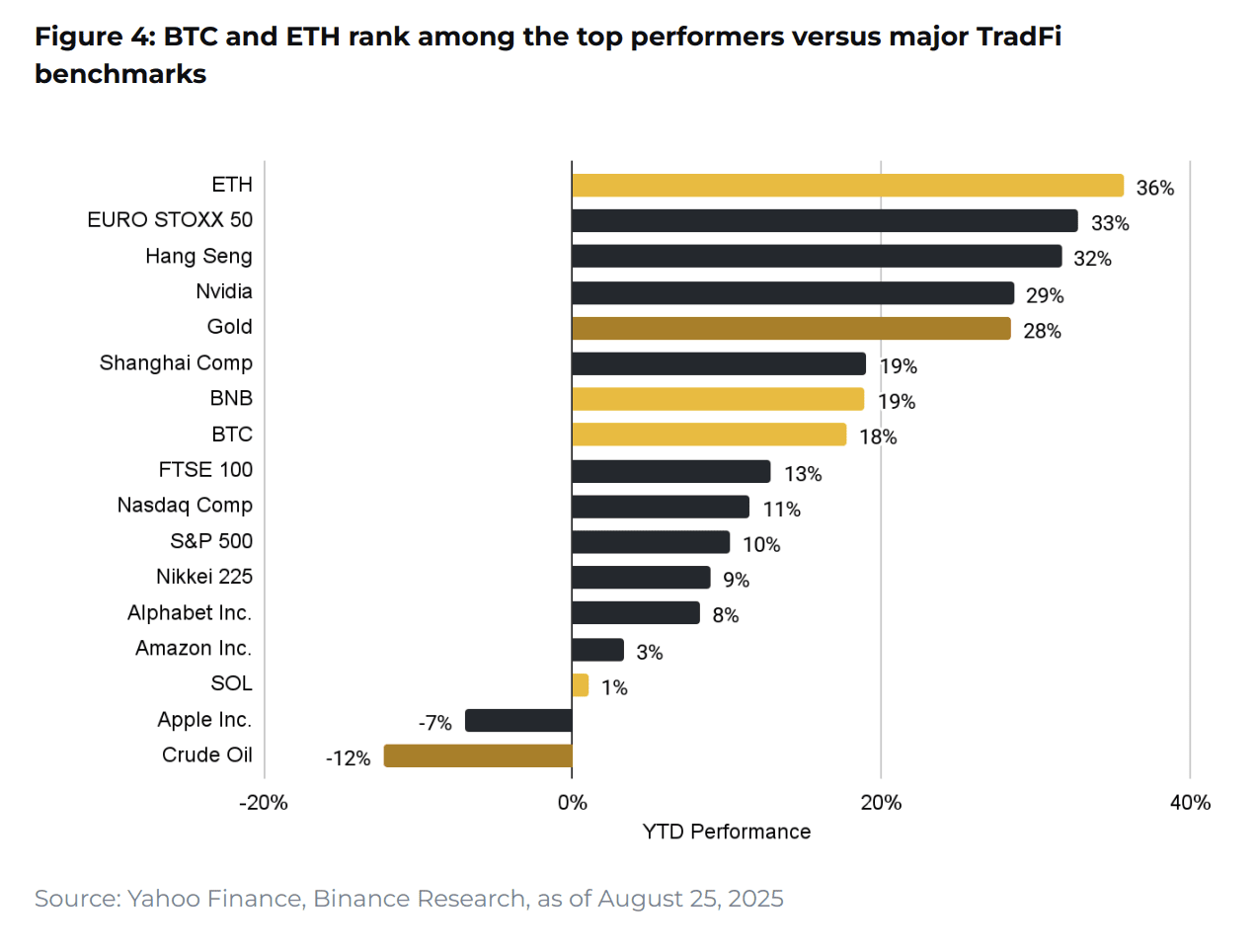

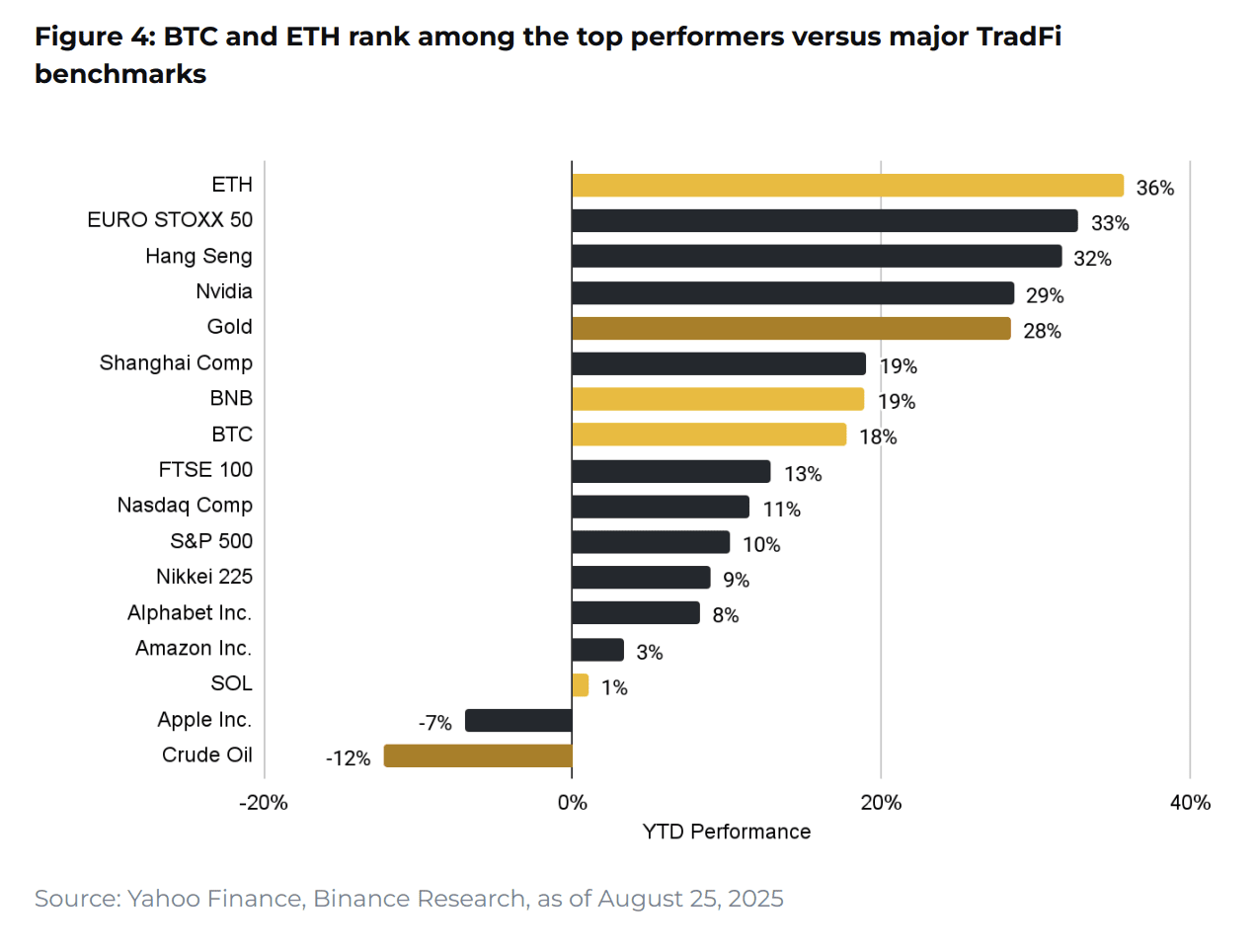

ETH стал лидером среди основных криптовалют, прибавив около 36%, в то время как BTC показал рост на 18%. Обе монеты обошли фондовые индексы. При этом Биткоин продолжает проявлять себя как уникальное явление, выступая и инструментом хеджирования макрорисков, и одновременно оставаясь высокорисковым активом в краткосрочной перспективе.

Рост глобальной ликвидности: главный стимул спроса на криптовалюты

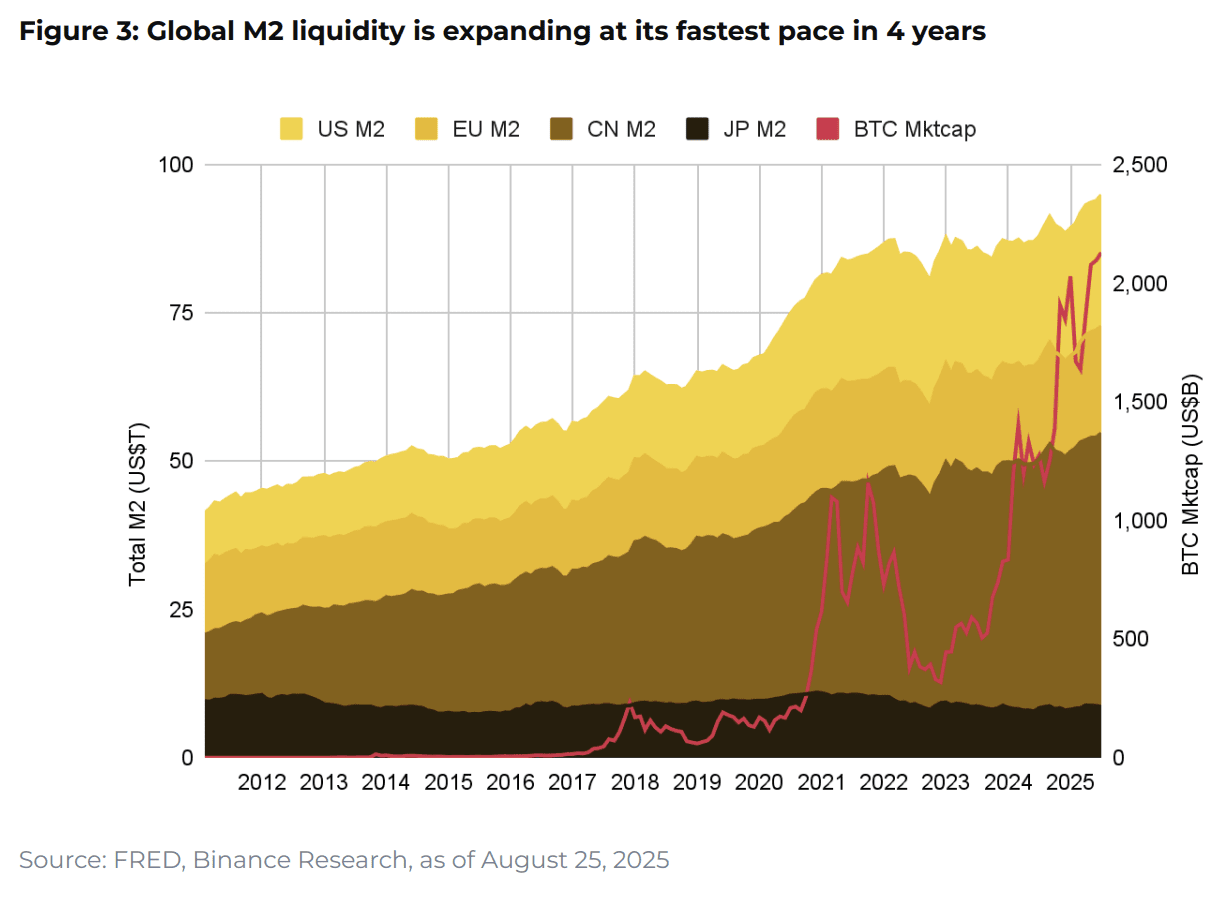

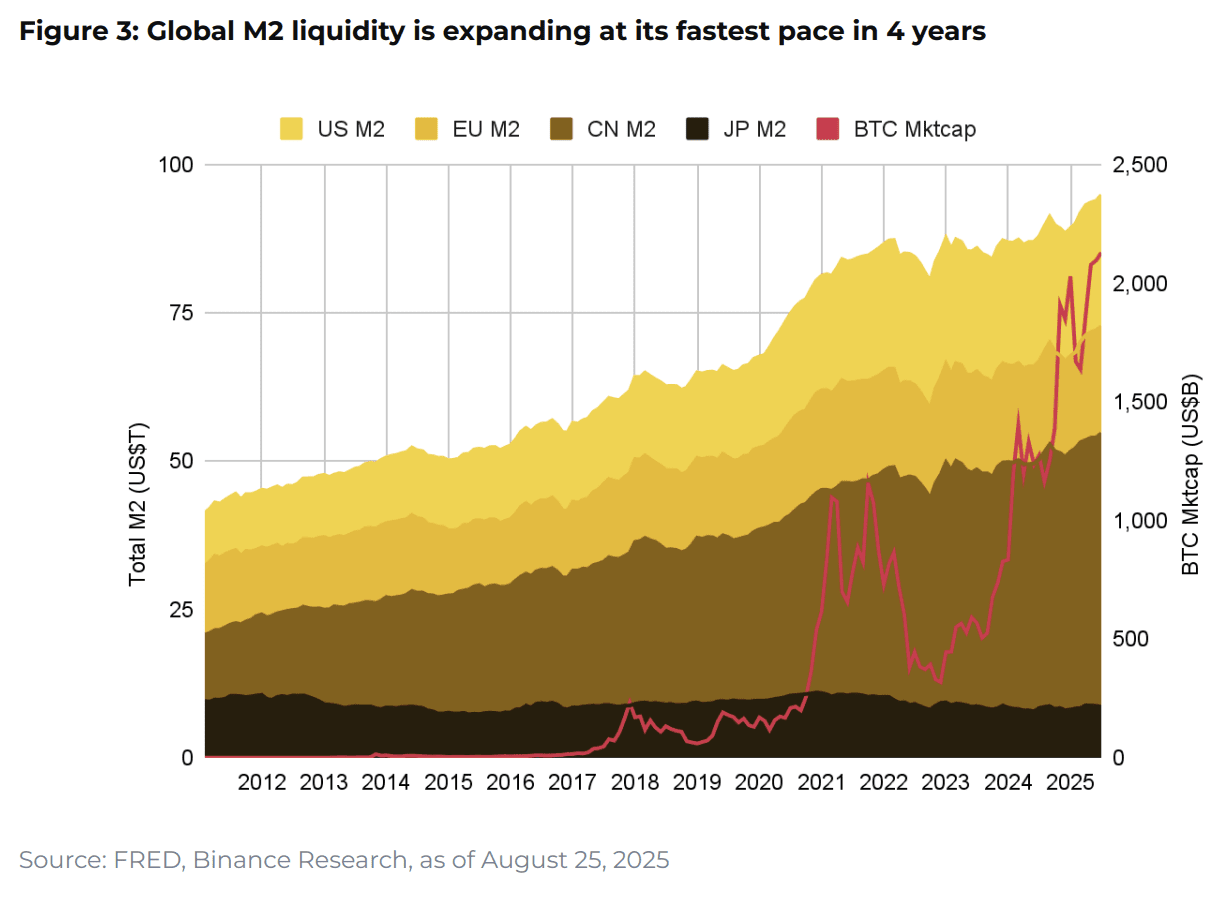

Одним из ключевых факторов роста стал всплеск глобальной ликвидности M2, которая достигла 4-летнего максимума и показала самый сильный полугодовой рост с 2021 года. Денежная масса выросла на $5,6 трлн, что создало благоприятные условия для риск-активов, традиционно позитивно реагирующих на появление в экономике дополнительных денег.

ФРС, хоть и сохраняет жесткую риторику, но свернула количественное ужесточение и допустила возможные изменения в монетарной политике. Другие крупнейшие экономики, напротив, придерживаются мягких условий, что также поддержало интерес к цифровым активам.

Читать также: Как кредитная ставка ФРС влияет на Биткоин?

Bitcoin и Ethereum ETF: драйверы институционального принятия

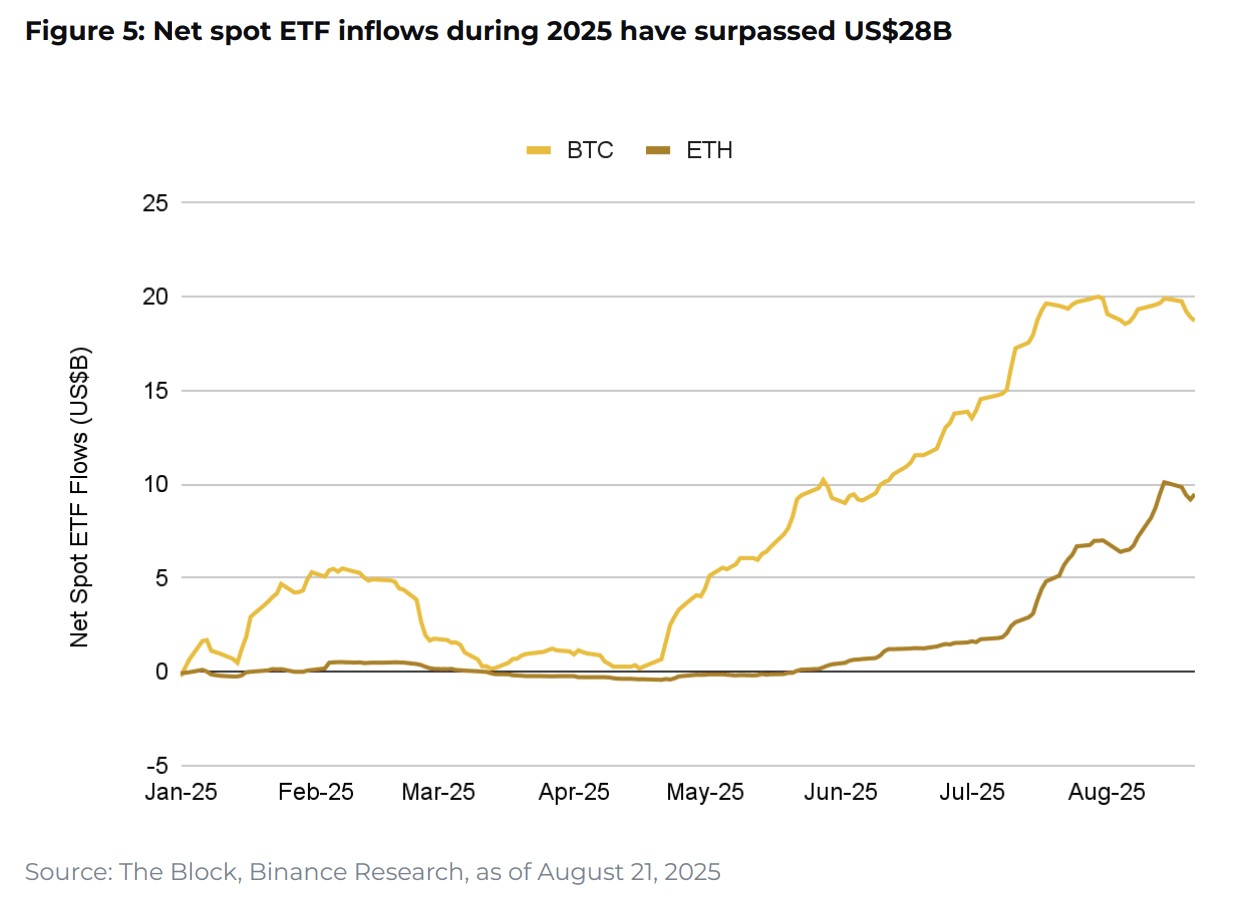

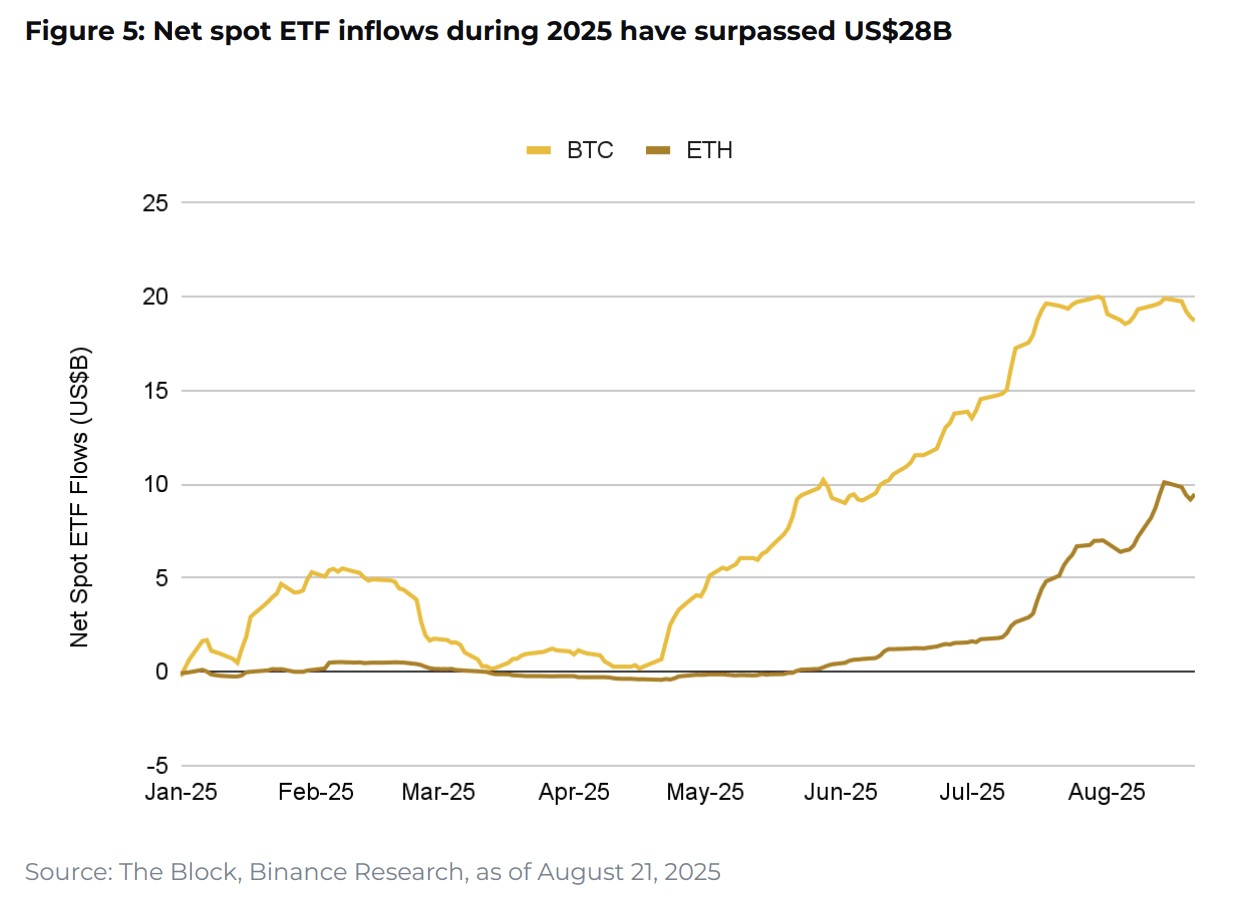

Американские спотовые ETF на Bitcoin и Ethereum привлекли более $28 млрд в 2025 году, став важным фактором роста объемов торгов. Совокупный приток с момента запуска ETF превысил $52 млрд, а активы фондов превысили 1,29 млн BTC (около $154 млрд).

BlackRock занимает лидирующую позицию с более чем $58 млрд под управлением, значительно опережая Fidelity ($12 млрд). В отличие от спекулятивных потоков, инвестиции через ETF считаются более «устойчивыми», формируя долгосрочный спрос и концентрируя ликвидность на регулируемых площадках.

Читайте также: Как Bitcoin-ETF угрожают «денежному станку» Майкла Сейлора

Доминирование BTC снижается, альткоины начинают движение

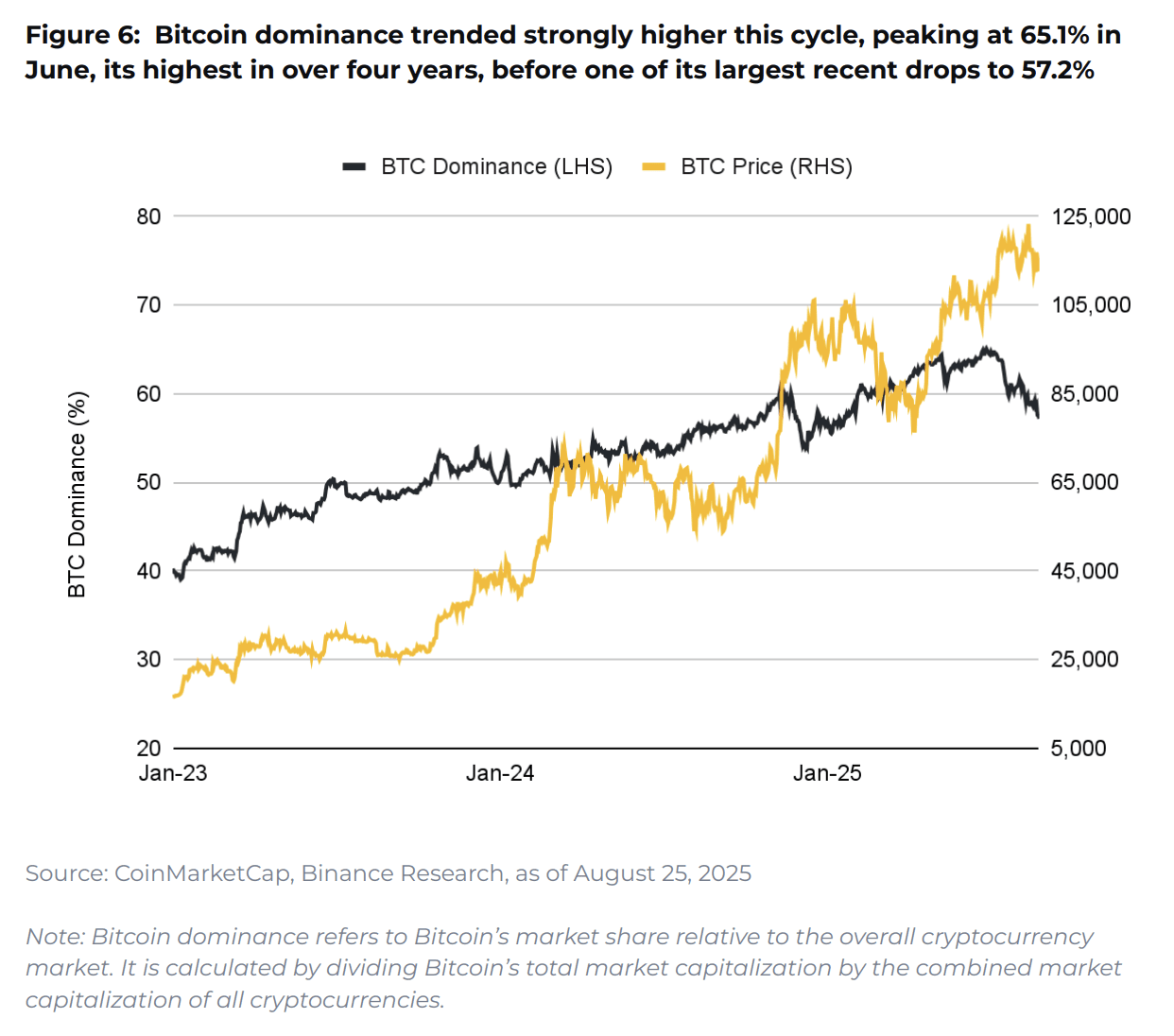

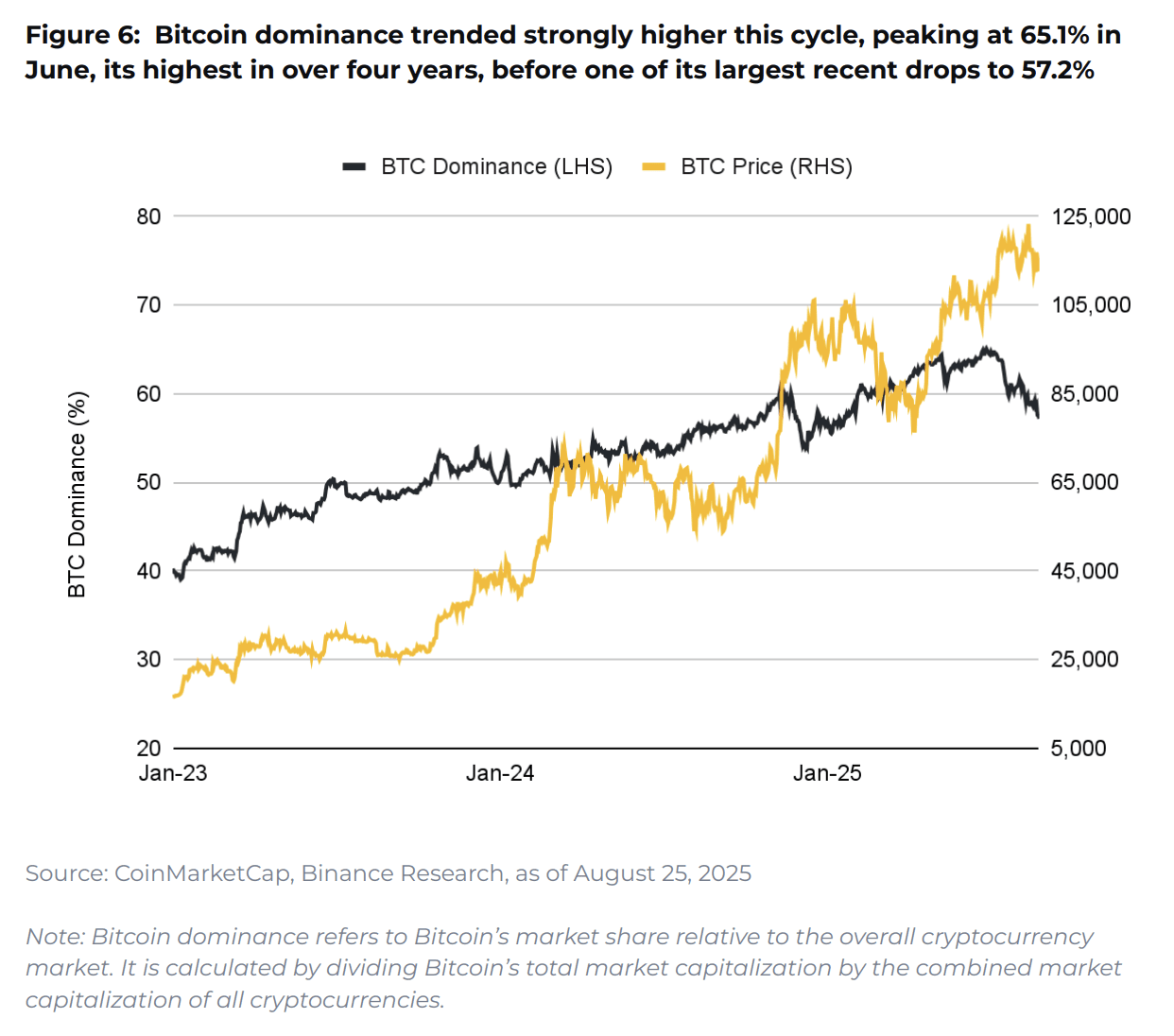

Доля BTC доминирования выросла в начале года с 40% до 65,1%, благодаря макроэкономической неопределенности и институциональному спросу. Но к сентябрю показатель снизился до 57,2%, что может указывать на переток капитала в альткоины.

Исторические данные по индексу доминирования BTC показывают: такие снижения часто становятся сигналом к росту альткоинов. И первые признаки этого мы уже имеем возможность наблюдать.

Читайте также: Индекс доминации BTC – как им пользоваться?

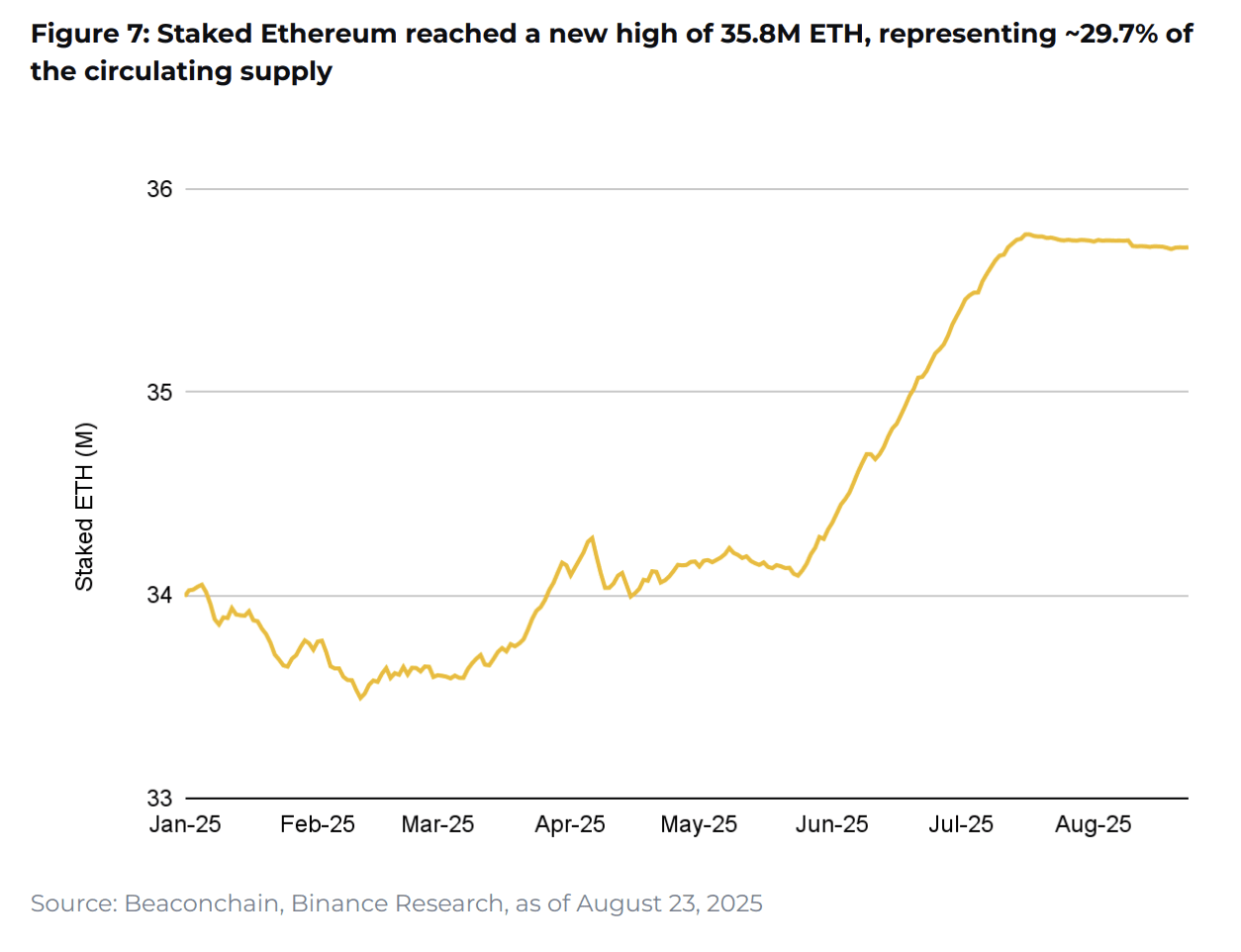

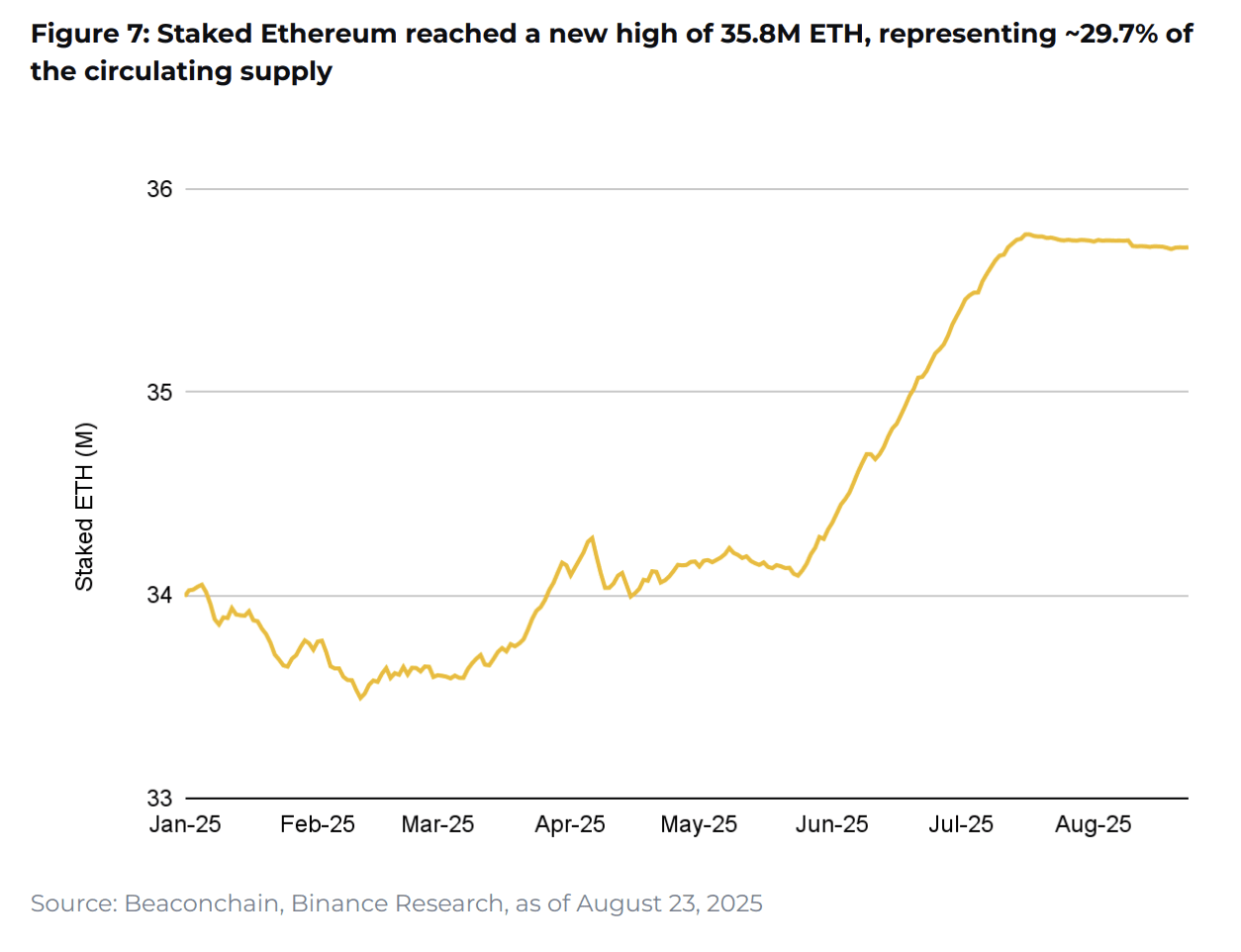

ETH-стейкинг: рекорд после обновления Pectra

Ethereum-стейкинг достиг рекордных 35,8 млн заблокированных ETH (около 29,7% циркулирующего предложения). Такой рост был ускорен апгрейдом Pectra в мае 2025 года, в рамках которого для каждого валидатора был увеличен лимит с 32 ETH до 2048 ETH. Это позволило более эффективно консолидировать активы крупным игрокам.

Институциональные инвесторы и компании с Ethereum-казначействами также увеличили доли стейкинга в своих портфелях, используя его как логичную стратегию получения дополнительного дохода.

Читать по теме: Ethereum-кит времен ICO застейкал 150 000 ETH

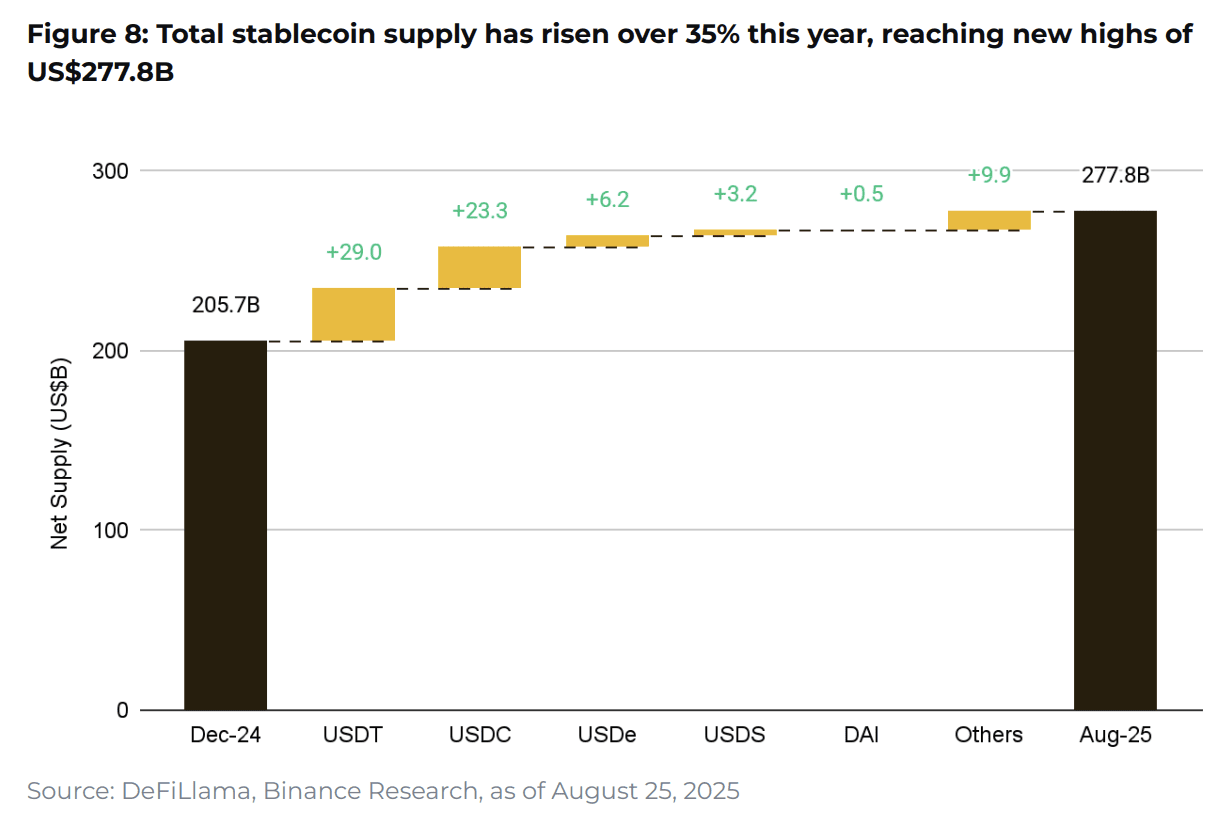

Стейблкоины: рост объемов до $278 млрд (+35%)

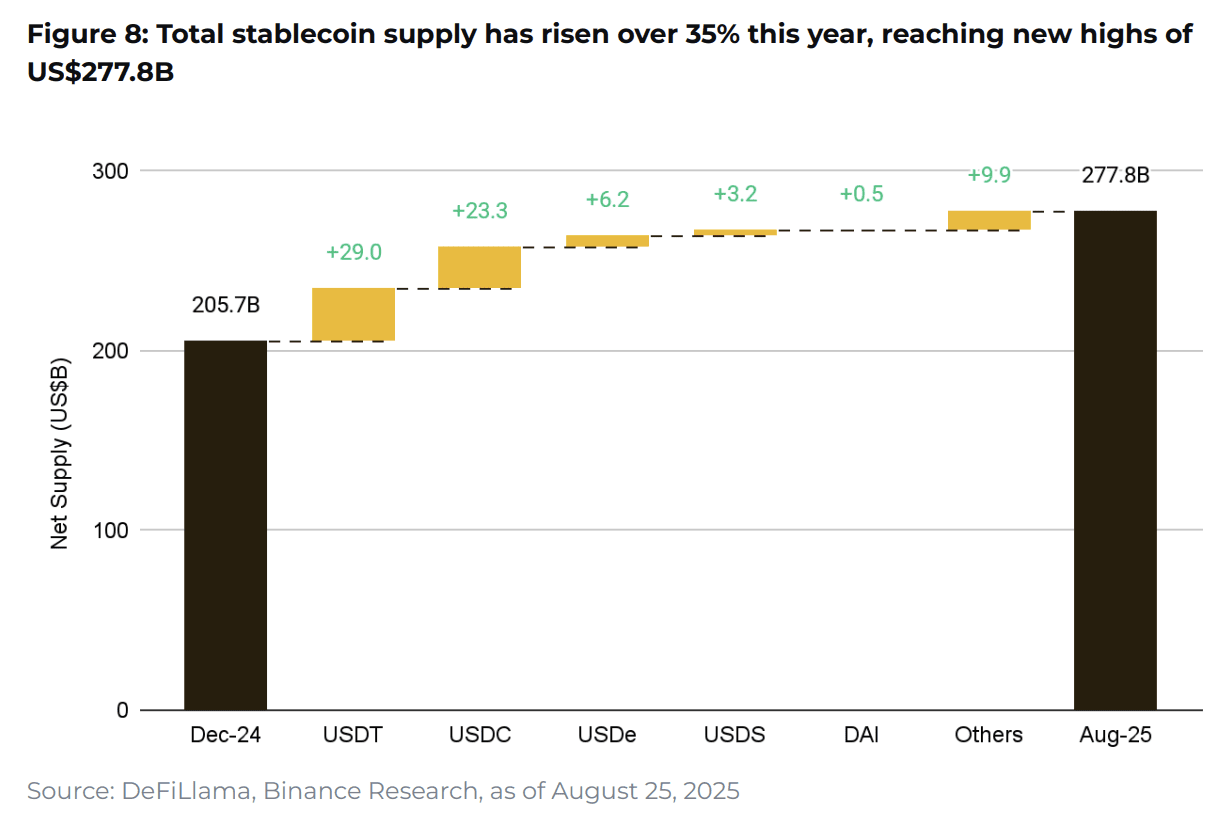

Общий объем транзакций со стейблкоинами увеличился более чем на 35%, достигнув $277,8 млрд. Это результат притока нового капитала и роста покупательной силы рынка. Поддержкой стали законодательные инициативы, включая принятие GENIUS Act, закрепившего правовые рамки для эмитентов стейблкоинов в США – крупнейшей мировой экономике.

Теперь стейблкоины всё активнее используют не только для торговли, но и для расчётов. Одним из наиболее ярких примером этого может служить институциональная платформа Kinexys от JPMorgan.

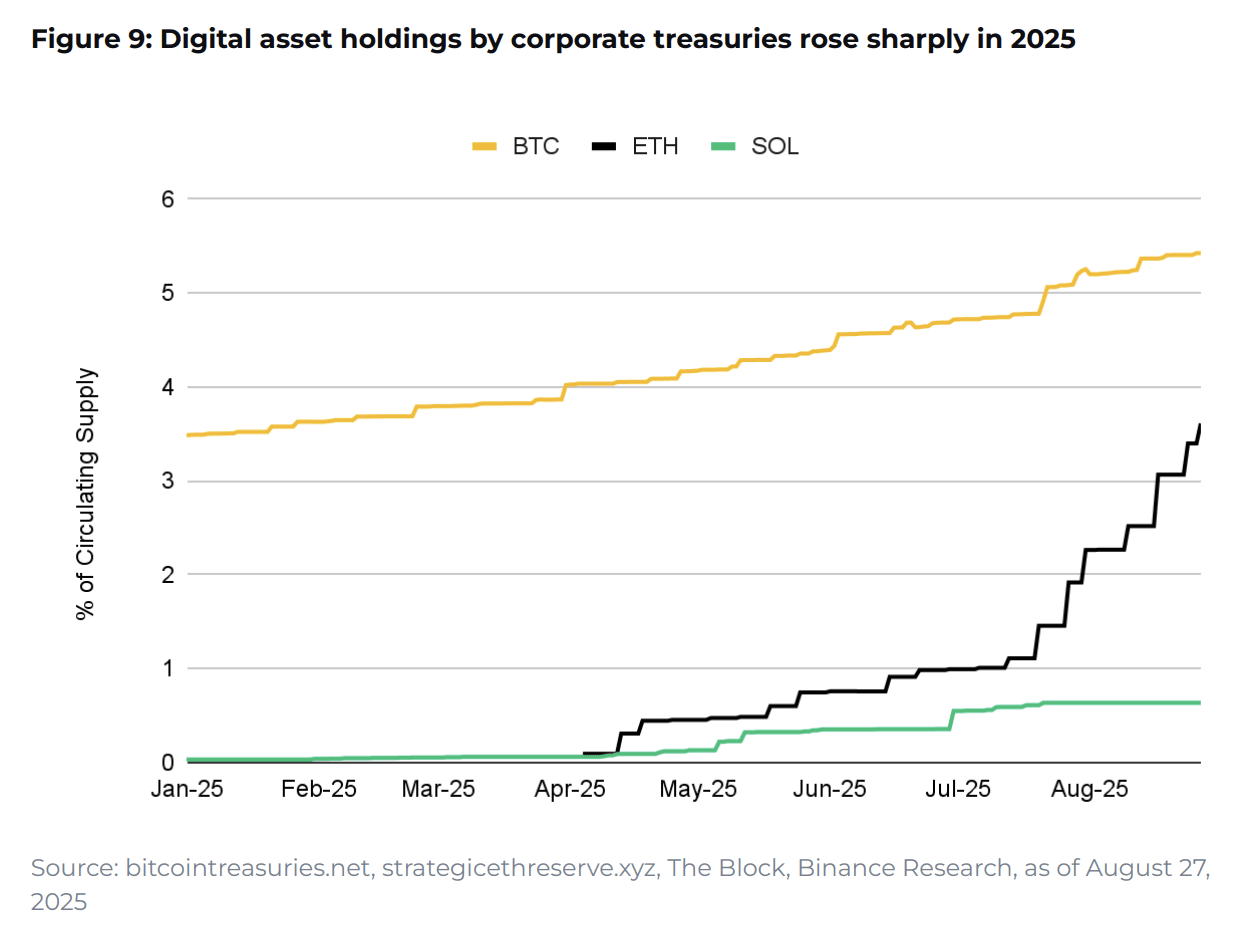

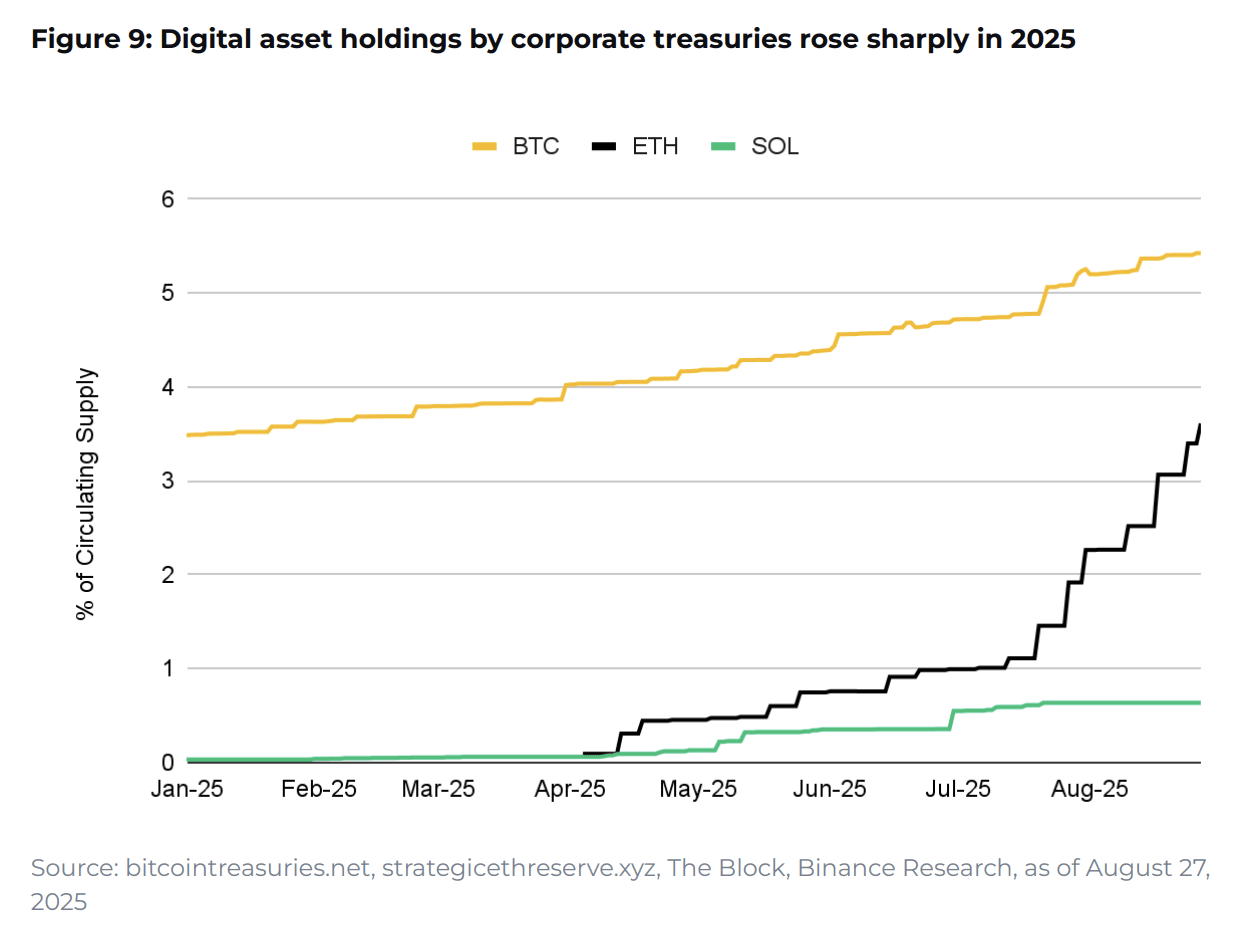

Рост корпоративных инвестиций в BTC и ETH

Более 170 публичных компаний сегодня официально владеют около 1,07 млн BTC (5,4% от общего предложения) в рамках долгосрочных стратегий стратегического хранения. Strategy остаётся крупнейшим держателем – 632 457 BTC (59% всех корпоративных вложений).

Ethereum также быстро набирает обороты: публичные компании увеличили свою долю до 4,36 млн ETH (+88,3% за месяц). Более 70 компаний теперь держат ETH, что составляет 66% активов, находящихся под управлением Ethereum ETF.

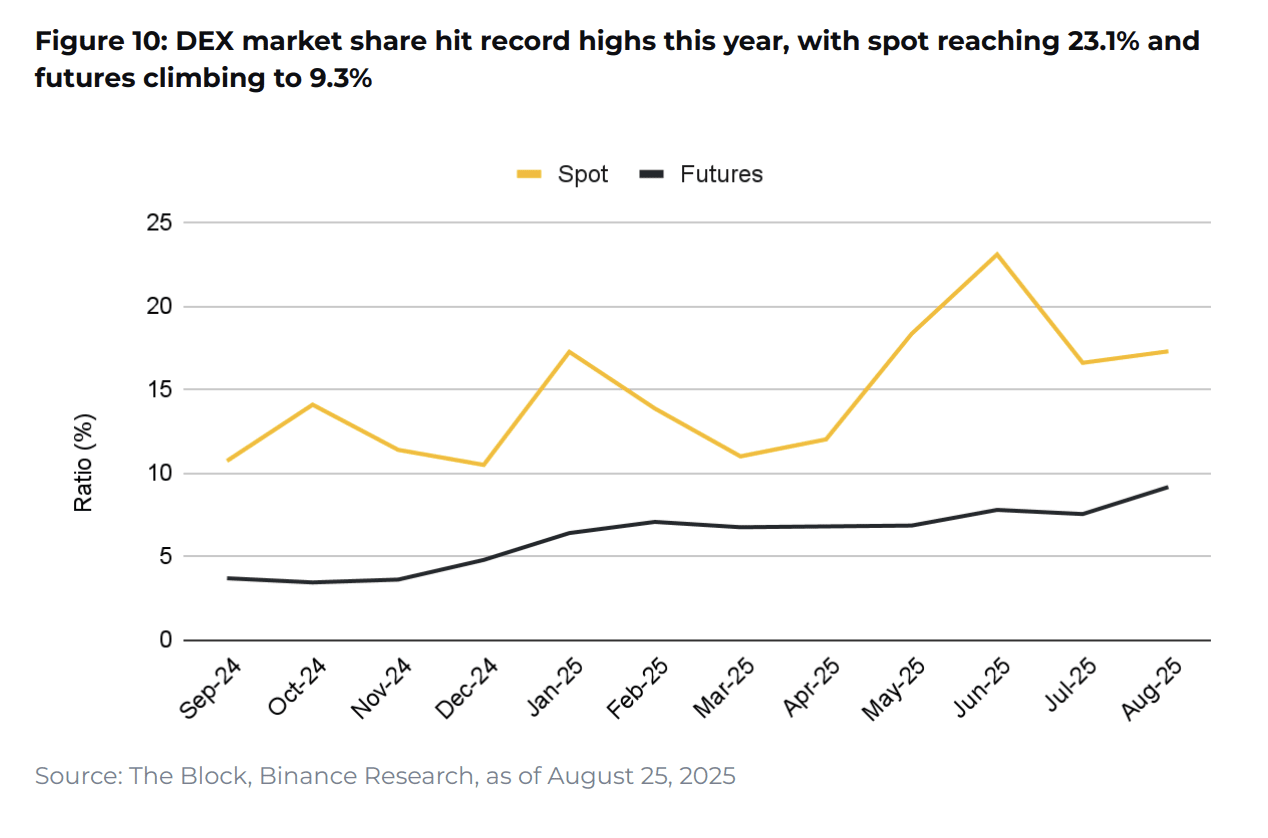

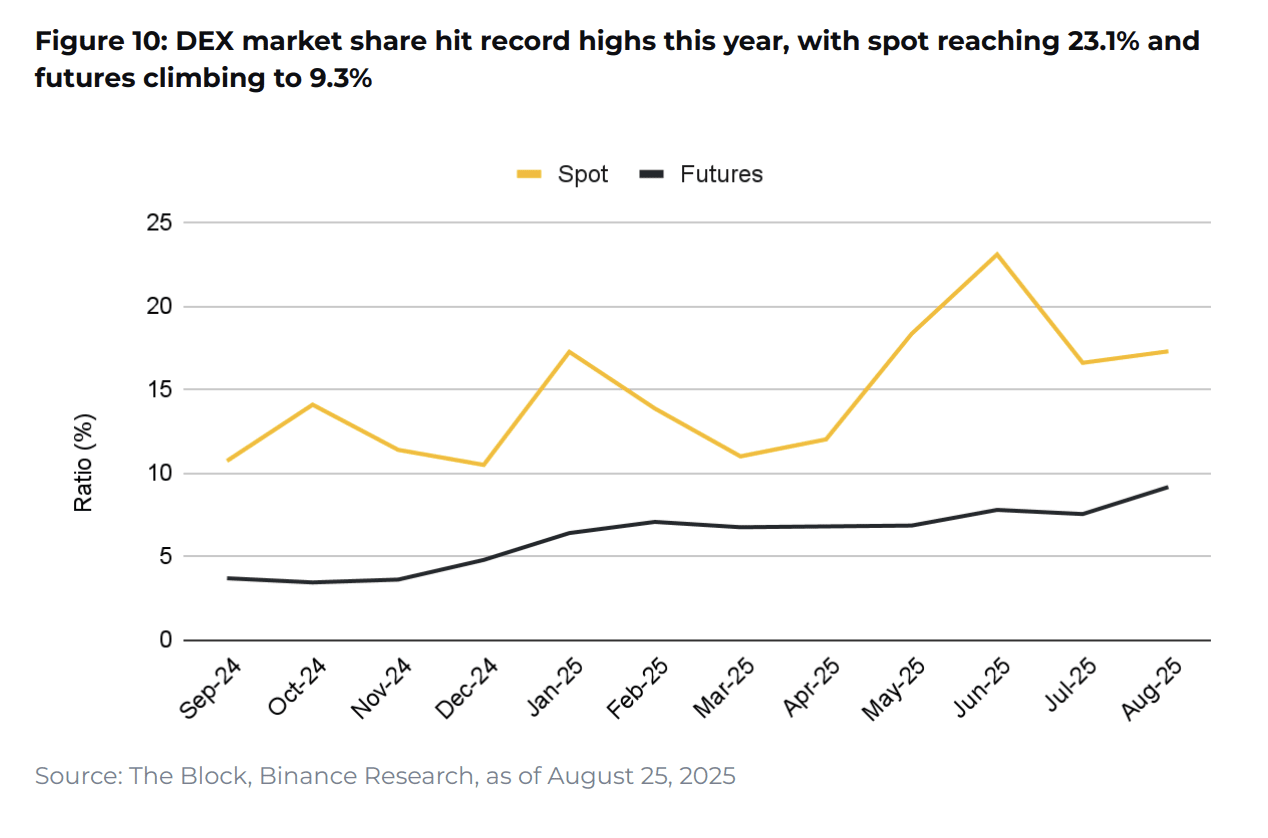

Рынок DEX обновил рекорд

Доля децентрализованных бирж на криптовалютном рынка достигла 23,1% в спотовых торгах и 9,3% во фьючерсах. Лидером по торговле криптодеривативами стала платформа Hyperliquid, которая увеличила объем торгов с $198 млрд в январе до $360 млрд в августе.

Отчёт Binance прогнозирует рост гибридных моделей, сочетающих централизованную ликвидность и ончейн-исполнение.

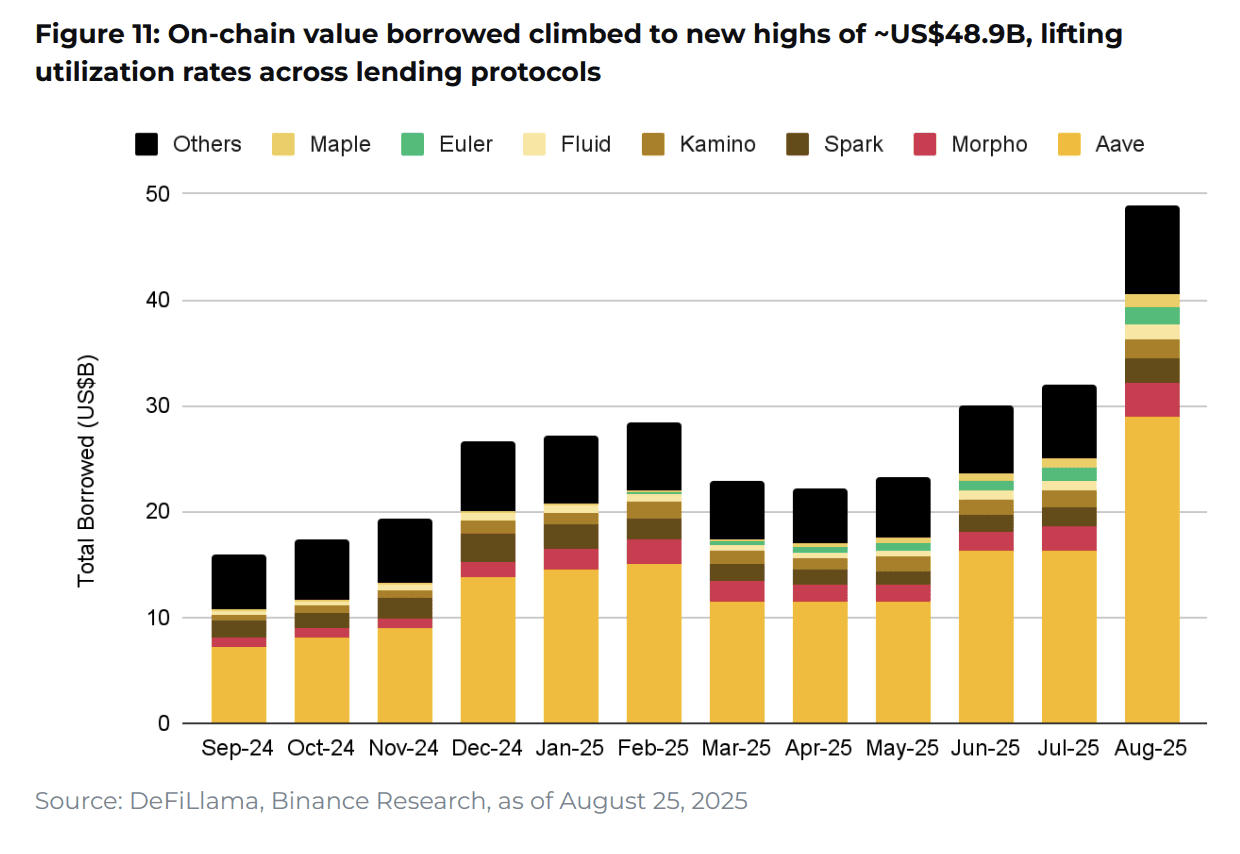

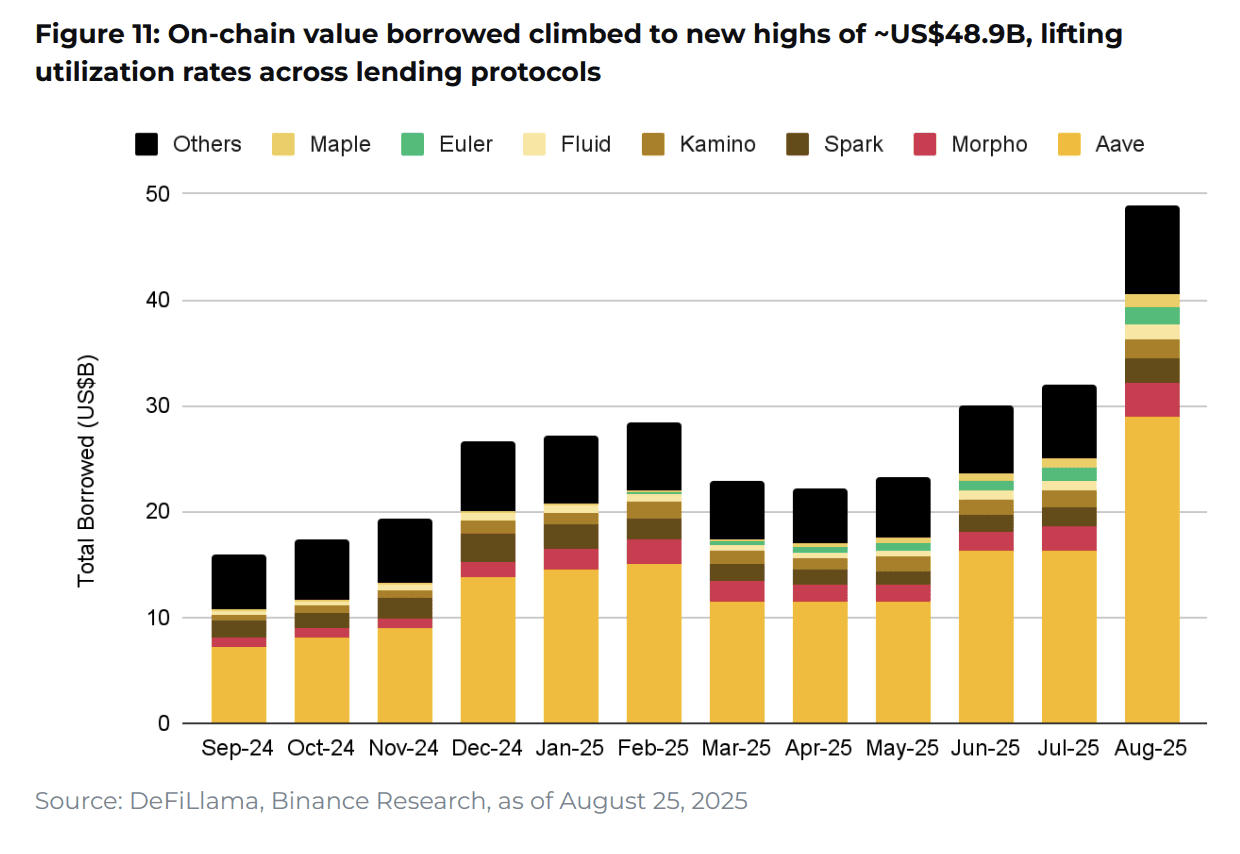

Рынок DeFi-кредитования вырос на 80%

Общий TVL (объем заблокированной стоимости) в кредитных протоколах поднялся до $79,8 млрд, при этом объем заимствований вырос на 80%. Это говорит о переходе от простого принятия к активному использованию DeFi-экономики.

Лендинговый гигант Aave продолжает удерживать лидерство с показателем TVL в $39,9 млрд (50% всего рынка). Новые игроки, такие как Morpho, Euler и Maple, развивают решения для RWA-сегмента (токенизация реальных активов), а также модульные протоколы, улучшающие совместимость блокчейнов.

Читать по теме: Модульные блокчейны — одно из решений трилеммы масштабируемости

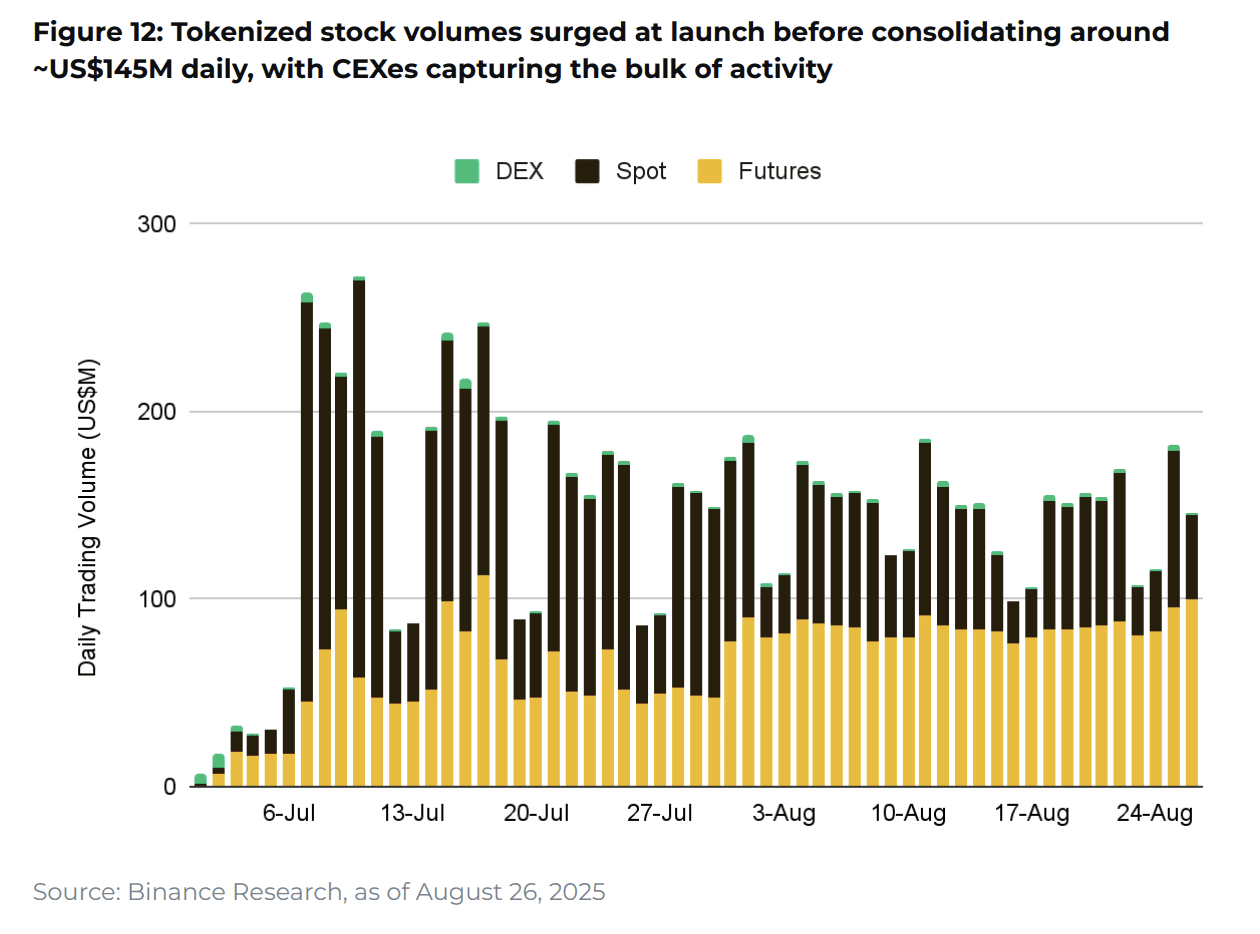

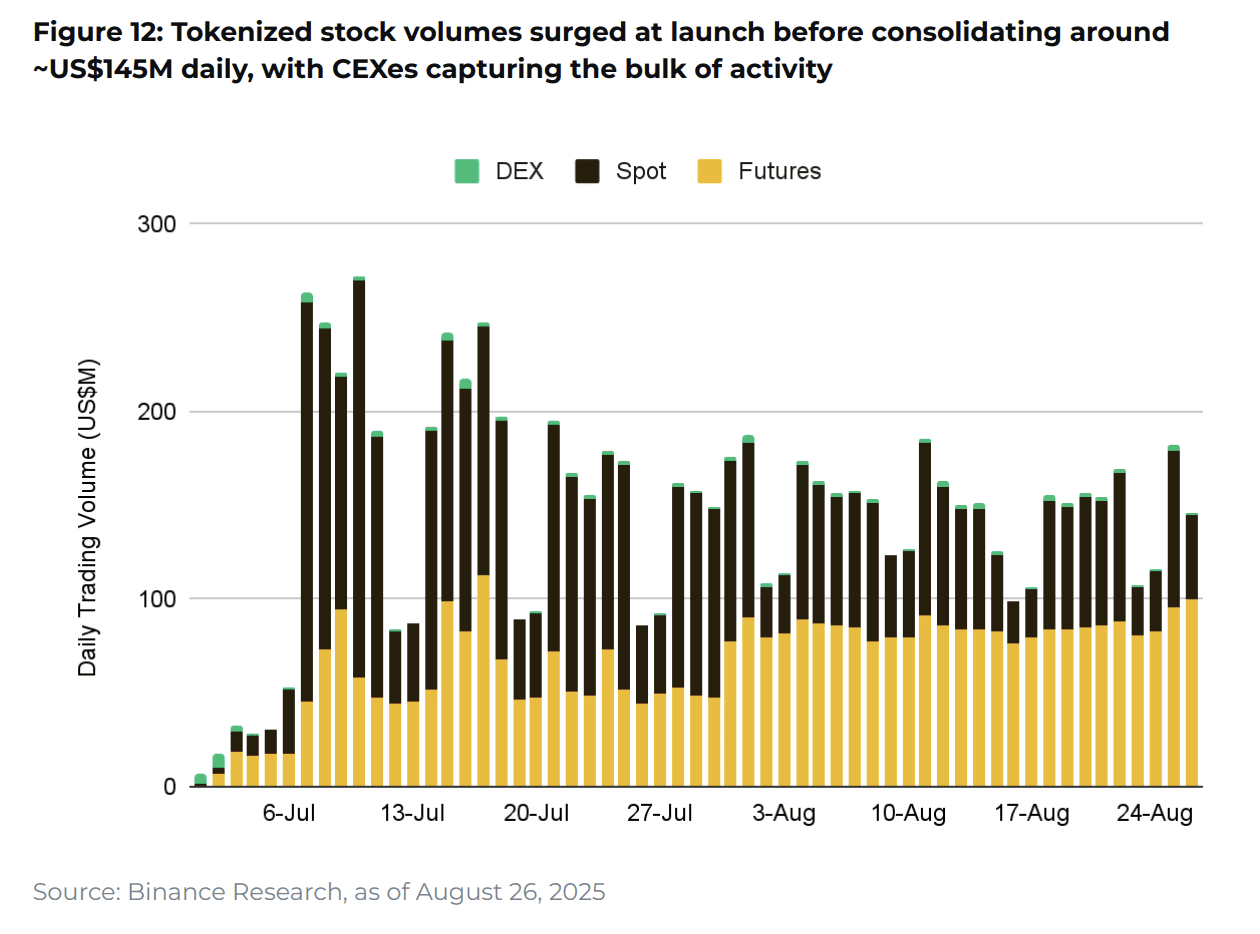

Токенизированные акции: рост на 378%

Рынок токенизированных акций достиг $349 млн, демонстрируя потрясающую динамику роста. Такие активы как TSLA и SPY показали рост более 378% с июля, а количество инвесторов увеличилось втрое (с 22 400 до 66 500).

Эксперты считают, что токенизация всего 1% сегодняшнего мирового рынка акций создаст рынок размером в $1,3 трлн. Перспективы слишком большие, чтобы быть проигнорированными на Уолл-стрит.

Читать по теме: Что такое токенизированное золото

Структурные факторы и прогнозы на следующий цикл

Binance Research прогнозирует: несмотря на краткосрочную волатильность, следующая стадия роста крипторынка будет определяться смягчением кредитно-денежной политики ФРС, ростом ликвидности, сохранением тренда корпоративных инвестиций и регуляторной ясности.

Снижение доминирования BTC и рост биржевых резервов стейблкоинов также создают благоприятные условия для дальнейшего расширения экосистемы.

Рекомендуем