Поки більшість учасників ринку перманентно перебуває в анабіозному очікуванні булрану, венчурні капіталісти не сплять: вони інвестують у різні проєкти, закладаючи майбутнє нових рішень в індустрії.

Настільки очікуване криптовалютне ралі в жовтні, можна вважати, відбулося: вартість BTC майже оновила ATH, а деякі альткоїни показали дворазове зростання, що свідчить про часткове відновлення інтересу користувачів до індустрії.

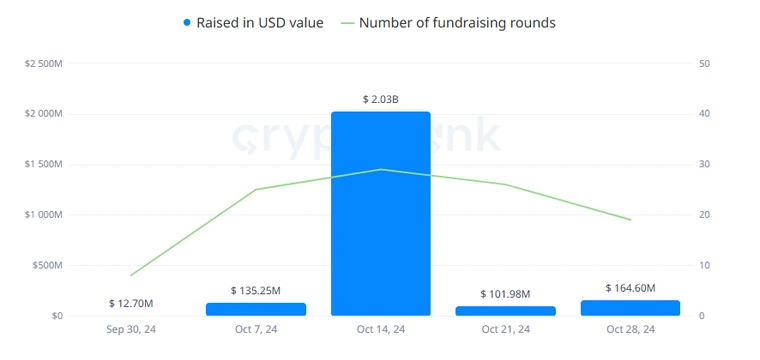

Імпульс Uptober торкнувся і фандрайзингу: криптопроєкти за минулий місяць залучили $2,45 млрд.

Для порівняння: у вересні це значення становило трохи більше ніж $600 млн.

У цьому огляді дослідимо:

- проєкти, яким вдалося залучити найбільшу кількість інвестицій у жовтні;

- ніші, які були найцікавішими для інвесторів;

- фонди, які показали найбільшу активність за цей період.

Топкатегорії: найпопулярніші ніші серед VC-інвесторів

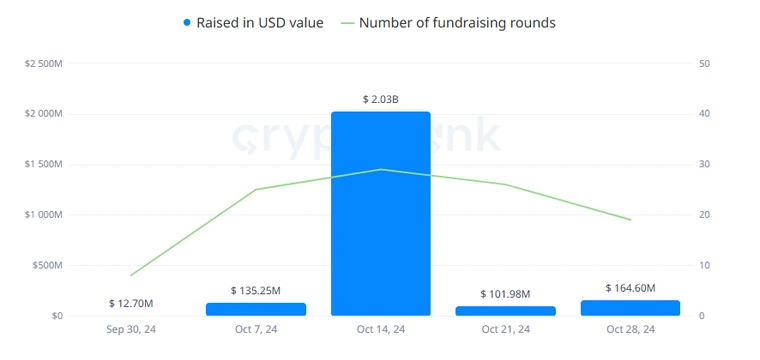

Примітний факт. Найбільша активність VC-фондів у жовтні припала на 2-й тиждень місяця: за цей період було інвестовано $2,03 млрд.

Розподіл фандрайзингу в жовтні за тижнями. Джерело: cryptorank.io

Провідною категорією в жовтні стали «Блокчейн-сервіси». Проєкти в цій ніші змогли залучити $1,24 млрд.

Для порівняння: минулого місяця на цю категорію припало лише $145 млн (майже в 10 разів менше).

Загалом кошти були розподілені так:

Зростання фандрайзингу тієї чи іншої категорії необхідно оцінювати в динаміці. Самі собою жовтневі цифри мало про що говорять — щоб зрозуміти їхній масштаб, варто поглянути на показники VC-інвестування минулого місяця.

- Соціальні мережі — $578 млн. Рішення, що покращують користувацький досвід при взаємодії з різними блокчейнами.

- DeFi — $143 млн. Рішення в галузі децентралізованих фінансів — проєктів, які об'єднують технологію блокчейн і фінансові потреби користувачів.

- GameFi — $102 млн. Проєкти, що створюють ігри та іншу розважальну активність. У цю нішу також входять рішення Tap-to-Earn, Move-to-Earn та інші X-to-Earn застосунки.

- Блокчейни — $80 млн. Проєкти, що займаються розробкою і підтримкою працездатності блокчейнів. У цю категорію входять не тільки L1-мережі, на кшталт Solana або Ethereum, а й L2- і L3-рішення, такі як Arbitrum і Xai.

- CeFi — $33 млн. Аналогічно DeFi, проєкти в ніші CeFi об'єднують фінанси та блокчейн, проте з використанням централізованої платформи (наприклад, криптовалютні біржі).

Зростання фандрайзингу тієї чи іншої категорії необхідно оцінювати в динаміці. Самі собою жовтневі цифри мало про що говорять — щоб зрозуміти їхній масштаб, варто поглянути на показники VC-інвестування минулого місяця.

Як бачимо, блокчейн-сервіси в жовтні залучили в 10 разів більше, порівняно з вереснем. В інших нішах картина є такою: інвестування в web3-соціальні мережі зросло в 10 разів, у блокчейн-інфраструктури — в 18 разів, у CeFi — в 1,8 раза, в GameFi — в 1,2 раза.

Важливо також згадати категорії, рівень фандрейзингу яких зменшився. Це DeFi (на 17%) і блокчейни (на 52%).

Розподіл інвестицій за обсягом раундів

Загалом у жовтні венчурні фонди провели 108 раундів фінансування, обсяги лише 83 з яких були публічними. Решта — прихована.

Очевидно, що розподіл обсягів раундів не був рівномірним: якісь VC інвестували менше, якісь — більше. Розуміння співвідношення такого розподілу може вказувати на домінацію стратегій «З миру по нитці» або «Кожен сам за себе».

Розподіл фінансових раундів за обсягом у жовтні був таким:

Порівняємо деякі з цих показників із показниками минулого місяця.

- понад $50 млн — 3;

- $20–$50 млн — 6;

- $10–$20 млн — 10;

- $3–$10 млн — 37;

- $1–3$ млн — 24;

- менше ніж $1 млн — 3.

Порівняємо деякі з цих показників із показниками минулого місяця.

У вересні не було жодного раунду з обсягом фінансування понад $50 млн. У жовтні ж їхня кількість становить 3. Така динаміка свідчить про збільшення цікавості до індустрії серед великих інвесторів.

Нижче ми більш детально розповімо про кожен із цих раундів. Продовжуйте читати.

Як і місяцем раніше, у жовтні найбільшу кількість раундів було представлено в діапазоні $3–$10 млн. Зазвичай такі суми мають у своєму розпорядженні Tier-3 фонди, чия тактика полягає у фінансуванні великої кількості проєктів, сподіваючись, що хоча б 10% із них вистрілять.

Це означає, що інвестори поки що не роблять ставки на конкретний напрям. Однак щойно на ринку з'явиться перевага в бік раундів із великим обсягом, спрогнозувати майбутні наративи буде набагато простіше.

Під час аналізу фандрайзингу нас також цікавить середній обсяг кожного раунду фінансування. Для жовтня це значення становить $29,5 млн (у вересні — $9,5 млн). Така динаміка вказує на збільшення зацікавленості до криптопроєктів з боку VC.

Найактивніші VC-фонди в жовтні

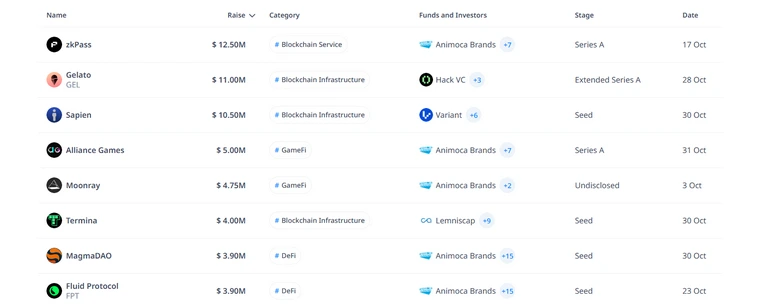

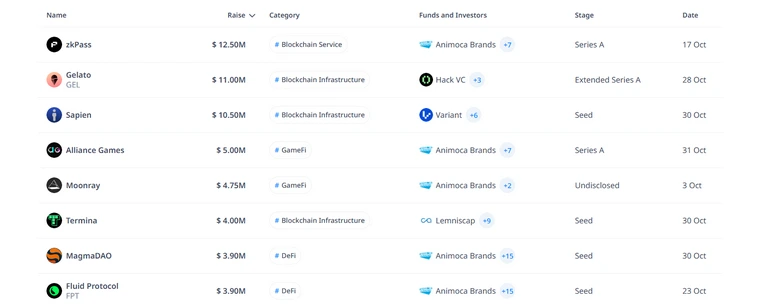

Найактивнішим VC-фондом у жовтні став Animoca Brands — Tier-3 фонд, що спеціалізується на інвестуванні у NFT-проєкти (понад 23% фінансових раундів цього VC пов'язані із сектором невзаємозамінних токенів).

Протягом жовтня Animoca Brands виділив $55,5 млн для фінансування криптопроєктів. Зокрема, фонд брав участь у фандрайзингу zkPass ($12,5 млн), Gelato ($11 млн) і Sapien ($10,5 млн).

Список проєктів, які фінансував Animoca Brands у жовтні. Джерело: cryptorank.io

Друге місце серед найактивніших VC посів CMS Holdings — Tier-2 фонд, фокус якого спрямований здебільшого на інвестування в проєкти екосистеми біткоїна.

У жовтні цей фонд провів 7 раундів фінансування на суму $21,9 млн (Drop Protocol — $4 млн, MagmaDAO — $3,9 млн і Fluid Protocol — $3,9 млн).

Примітно, що у двох останніх також брав участь раніше згаданий Animoca Brands.

Бронзу в рейтингу лідерів VC-фондів за кількістю проведених раундів фінансування посідає Andreessen Horowitz (a16z) — Tier-1 фонд, що спеціалізується на фінансуванні ШІ-криптопроєктів.

Компанія брала участь у 7 раундах загальним обсягом $73,7 млн, проінвестувавши проєкти Azra Games ($42,7 млн), Opacity Network ($12 млн) і OpenGradient ($8,5 млн).

Stripe купує платформу стейблкоїнів Bridge за $1,1 млрд

20 жовтня 2024 року стало відомо, що гігант з обробки платежів Stripe бере участь в угоді з придбання Bridge — інфраструктури для підтримки та управління стейблкоїнами. Придбання стане найбільшим як для самої Stripe, так і для криптоіндустрії загалом.

Цю купівлю підтвердив CEO Stripe Патрік Коллісон.

У березні Stripe повідомила про подолання позначки в $1 трлн за загальним обсягом проведених платежів у 2023 році. Обсяг виробництва підприємств, що використовують інфраструктуру Stripe, становить близько 1% світового валового внутрішнього продукту, а серед її почесних клієнтів, зокрема, перебуває технологічний гігант SpaceX.

Угода була укладена через 6 місяців після того, як співзасновник компанії Джон Коллісон заявив, що влітку 2024 року компанія почне підтримувати платежі в стейблкоїнах. Компанія дійсно інтегрувала підтримку USDC від Circle, однак купівля Bridge вказує на те, що це тільки початок.

Крім цього, у серпні цього року в Bridge залучили $40 млн під час раунду фінансування серії А від фондів Sequoia, Ribbit Capital, Index і Haun Ventures.

Нагадаємо, Bridge не займається розробкою і випуском нових стейблкоїнів. Натомість компанія надає клієнтським організаціям можливість створювати, зберігати, надсилати та приймати такі активи.

На момент написання статті інші деталі цієї угоди залишаються невідомими.

Praxis Society залучив $545 млн для створення утопії

15 жовтня Praxis Society — проєкт, спрямований на створення утопічних міст для криптоентузіастів, заявив про залучення $545 млн для створення наступного великого міста. Такі ідеї вже знайомі учасникам ринку: було щонайменше 2 спроби створити щось подібне — Akon City і Satoshi Island.

У раунді фінансування Praxis Society брали участь як індивідуальні ангели, на кшталт Дена Ромеро і Пола Тейлора, так і VC-фонди — Manifold і GEM Digital. Причому найбільший внесок у розвиток проєкту зробив саме GEM Digital: фонд виділив феноменальні $525 млн.

Після запуску проєкту Praxis Society створить власний токен, який надає своїм власникам право на майбутню забудову нерухомості, купівлю землі, житло тощо.

Проєкт обіцяє, що місто знизить нормативні бар'єри для технологічних компаній у сфері ШІ, криптовалют, біотехнологій, енергетики та передового виробництва.

У Praxis націлені створити «героїчний і прекрасний спосіб життя» через розвиток культури та інститутів усередині міста. Крім цього, команда хоче довести сам факт можливості реалізувати такий видатний проєкт у XXI столітті.

Проєкт заявляє, що архітектори вже розробили концепцію міста, яка об'єднує футуристичну та класичну естетику з масштабованим міським плануванням.

Місце розташування технологічної утопії поки невідоме. За деякими чутками, вона буде побудована десь у Латинській Америці та Середземномор'ї.

Команда Blockstream залучила $210 млн

15 жовтня 2024 року Blockstream — компанія, що займається інфраструктурою в мережі Bitcoin, залучила $210 млн. Раунд фінансування очолив Tier-4 венчурний фонд Fulgur Ventures.

Згідно з повідомленням Blockstream, кошти будуть використані для розробки власної L2-мережі, розширення операцій з майнінгу BTC, а також збільшення Bitcoin-сховища компанії. Зокрема, йдеться про роботу над Liquid і Lightning.

Нагадаємо, Blockstream заснована легендарним Bitcoin-розробником Адамом Беком, і є однією з перших компаній, що займаються розробкою інфраструктури для першої криптовалюти.

Навіщо проводити аналіз криптофандрайзингу

Знаючи деталі залучення інвесторських коштів, легше відстежувати, хто стоїть за проєктом, які кошти він залучив і як ними розпоряджається. Це дає змогу виявити слабкі сторони проєкту, а також зрозуміти, наскільки реалістичними були обіцянки команди.

Крім того, це допомагає визначити майбутні тренди.

Наприклад, зростання зацікавленості великих інвесторів до проєктів у сфері DeFi, NFT або AI може вказувати на формування нових наративів саме в цих секторах. Аналізуючи такі сигнали, ви зможете помітити перспективні напрями одними з перших, що дасть вам очевидну конкурентну перевагу перед іншими учасниками ринку.

Такий аналіз можна проводити самостійно: вивчати звіти, відстежувати дані щодо токенів і власників. Однак це вимагає часу, навичок і розуміння тонких нюансів, тож підписуйтесь на Telegram-канал GNcrypto і одними з перших отримуйте звіти про стан і перспективи криптопроєктів.